界面新闻记者 |

曹德旺家族旗下江苏正力新能电池技术股份有限公司(简称“正力新能”)正在冲刺港股IPO。7月26日,这家由福耀玻璃董事长曹德旺的胞妹曹芳等控股的公司披露港交所上市申请材料。

曹德旺胞妹等控股,两年融资超53亿元

正力新能于2019年成立,主要开发多技术路径电池产品组合,提供电芯、模块、电池包、电池簇、电池管理系统的一体化方案,拓展电化学产品在陆海空互联全场景下的大规模应用。

据介绍,正力新能主要产品包括磷酸铁锂电池、PHEV及EREV电池、乾坤系列BEV电池包、骐龙系列BEV电池包及航空电池产品。其中,骐龙系列BEV电池包电量170kWh,截至2024年6月30日是中国乘用车最大电量电池系统,9分钟内可从10%电量快充至70%电量。该公司还是中国动力电池行业中第一家获得AS9100D航空航天质量管理体系认证证书的公司,也是苏州市首批低空经济领航企业。

正力新能的动力电池客户包括一汽红旗、广汽传祺、零跑汽车、上汽通用五菱、上汽通用等大型央国企、造车新势力及跨国领先整车企业。其中,公司与零跑汽车开始合作近3年,已成为其核心电池供货商。截至2024年3月31日,正力新能对零跑汽车核心BEV车型的销售渗透率及对上汽通用核心PHEV产品GL8陆尊PHEV渗透率达50%以上。

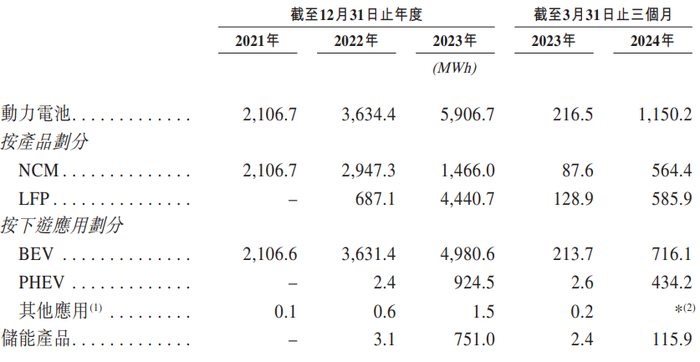

根据弗若斯特沙利文报告,正力新能于2023年的动力电池装机量为5.4GWh,在中国动力电池制造商中排名第十。2023年该公司主要产线的自动化率超过95%。截至2024年3月31日,公司研发团队超过900人,提交2897项专利申请及已获授1813项专利。

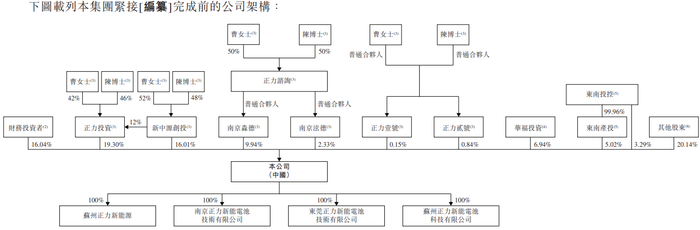

从股东方面来看,曹芳、陈继程通过彼等的紧密联系人正力咨询、正力投资、新中源创投、南京淼德、南京泫德、正力壹号及正力贰号将间接共同控制公司,根据一致行动协议及投票代理协议共同控制财务投资者及管理层股东持有的已发行股份总数的合共约64.6%的投票权。

现年66岁的曹芳任正力新能执行董事、董事长等职务,为福耀玻璃董事长曹德旺的胞妹。据介绍,1997年至2014年,曹芳先后在福耀玻璃任职董事、副总经理等;并于2014年4月退休离职。在退休前,曹芳便与陈继程于2013年3月创办新中源创投(分别持股52%、48%),从事风险投资;二人又于2016年8月共同创办正力投资,从事电动汽车核心部件领域的投资。

现年53岁的陈继程曾在福耀玻璃工作13年,从2003年进入福耀玻璃,历任商务部副总经理、商务部总经理、副总经理、执行董事等职务。2016年4月,陈继程从福耀玻璃离开。

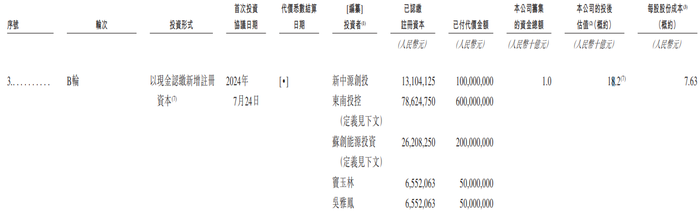

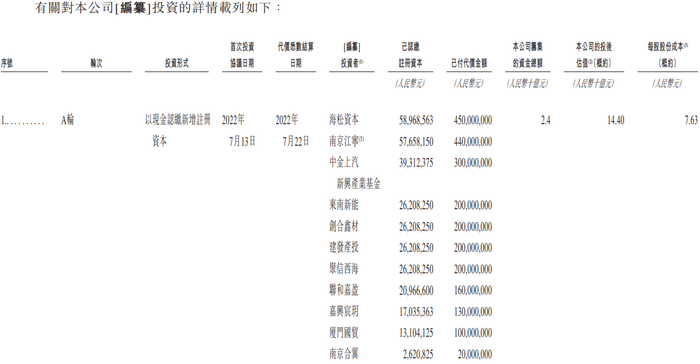

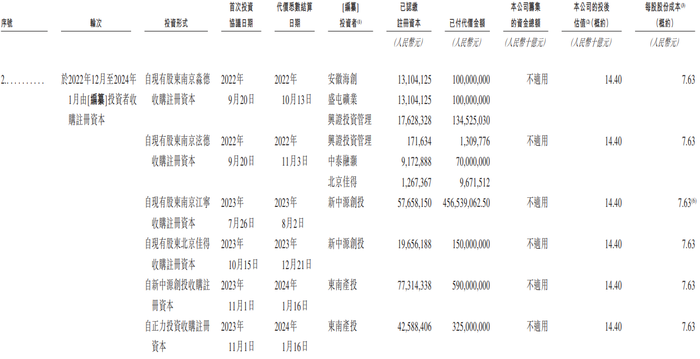

2022年以来,该公司曾先后完成三轮融资累计募资超53亿元,获得常熟国资东南投控、东南产投及东南新能,中金上汽新兴产业基金,建发产投,中信旗下聚信西海,兴证投资管理,盛屯矿业(600711.SH),厦门国贸等国资、上市公司的先后投资。于2024年7月完成的最新一轮融资后的公司估值为182亿元。

曹芳与陈继程于2013年3月创办的新中源创投,在2013年11月与丰田汽车成立合营企业新中源丰田并持有其50%的股权。界面新闻了解到,新中源丰田主要从事汽车用锂离子电池和镍氢电池包的制造、开发和销售,产品主要销往丰田汽车在中国的主要合营主机厂。

2023年11月,正力新能与新中源创投签约以获得其所持新中源丰田50%股权,重组交易额33亿元。此次重组交易于去年12月完成,之后新中源丰田由正力新能、丰田汽车、PrimearthEVEnergyCo.,Ltd.及丰田汽车(中国)投资有限公司分别持有50%、35%、10%及5%股权。

正力新能称,新中源丰田重组交易的理由是为了推进正力新能的业务发展战略,解决新中源创投与正力新能在同业经营中可能产生的任何竞争问题,以及促进和维持公司与丰田汽车公司及丰田汽车(中国)投资有限公司的合作。

正力新能表示,新中源丰田是丰田汽车在中国的主要合营主机厂的主要电池包供货商。我们拟进一步拓展这种长期建立起来的互信关系,探索其他商机。于截至2023年12月31日止一个月及截至2024年3月31日止三个月,新中源丰田分别确认收入6.57亿元及12.42亿元,分别产生利润2970万元及1.59亿元。

招股书显示,正力新能进行战略收购及其他投资(如合营企业),以扩大产能、丰富产品组合、进入新市场、获得稳定的原材料来源或获得新技术。2021年至2023年及2024年前3月,该公司于合营企业的投资的账面值分别为0、6450万元、33.51亿元及34.28亿元。

2021年以来累计净亏27.82亿元,曾遭大客户“甩单”

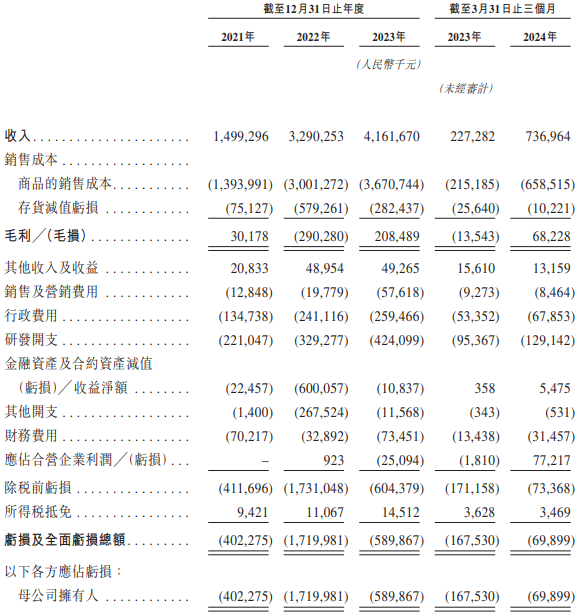

就财务数据来看,2021年至2023年及2024年前3月,正力新能分别实现收入14.99亿元、32.9亿元、41.62亿元及7.37亿元,2021年至2023年收入复合年增长率达到66.6%。

不过,收入持续增长的同时,正力新能却始终未能盈利。该公司2021年至2023年及2024年前3月录得净亏损分别为4.02亿元、17.2亿元、5.9亿元及6990万元,近年来累计净亏损约27.82亿元。报告期内,该公司分别录得流动负债净额4.29亿元、6.17亿元、17.95亿元及17.36亿元。

“我们过往录得亏损净额,且尚未实现盈利。”正力新能在招股书称,公司可能无法按照预期实现盈利,进而可能影响业务可持续性;鉴于上述历史经营业绩的背景,公司预计2024年将继续录得净亏损。“同时,我们拟采取措施,以期在2025年转为净利润状况。”

对于亏损情况,正力新能解释原因称,公司基于前瞻性研发策略,大量投入技术和产品开发;在扩大产能方面产生了大量支出;历史产品组合和定价策略;于往绩记录期间客户X取消采购订单的一次性影响;及于往绩记录期间原材料价格的波动。“由于我们仍处于成长阶段,我们尚未实现盈利,且无法向阁下保证我们是否会实现盈利及何时会实现盈利。”

招股书显示,截至最后实际可行日期,该公司在海空两用电池产品上的投资尚未实现大规模商业化。2021年至2023年及2024年前3月,正力新能的研发开支分别为2.21亿元、3.29亿元、4.24亿元及1.29亿元,分别占同期总收入的14.7%、10%、10.2%及17.5%。

另需关注的是,正力新能的客户集中度较高且面临相关风险。2021年至2023年及2024年前3月,该公司来自前五大客户的收入分别为13.37亿元、29.73亿元、32.38亿元及6.39亿元,分别占同期总收入的89.1%、90.4%、77.8%及86.6%;来自最大客户的收入分别为8.28亿元、9.63亿元、11.79亿元及3.47亿元,分别占同期总收入的55.2%、29.3%、28.3%及47.0%。“主要客户的业务、营运、财务状况及需求出现任何重大不利变动均可能对其造成重大不利影响。”正力新能称。

实际上,大客户突然取消订单曾给正力新能带来不小的业绩压力。2022年,该公司一个主机厂客户X因其业务运营发生重大不利变动以及由此导致的电池采购计划变更,取消了用于BEV的三元电池产品采购订单。受此事直接影响,正力新能三元电池的销量从2022年的2.9GWh降至2023年的1.5GWh,三元电池的销售收入从2022年的26.29亿元减少至2023年的14.48亿元。

上述订单取消还导致正力新能在2022年发生存货及贸易应收款项减值亏损4.22亿元,这对其同年的销售成本、毛利率和整体经营业绩产生了重大不利影响。此外,客户X取消订单还导致正力新能于截至2023年3月31日止三个月暂停了一条生产线。由于临时停产期间的固定制造费用分配,这对公司同期的毛利率产生了负面影响。

此外,根据国际财务报告准则相关会计政策、判断和估计,由于客户X取消订单及不利情况,正力新能在2022年还录得应收客户X的贸易应收款项减值6.01亿元,这显著增加了公司2022年的金融资产及合约资产减值亏损净额,并对其同年的经营业绩以及截至2022年12月31日的贸易应收款项结余以及财务状况造成重大不利影响。

不过,正力新能认为,这种影响属一次性影响,此后其获得了具有可提升公司产能利用率的新客户。2023年下半年,该公司有关生产线的总体利用率恢复到82.3%。同时,在与潜在客户建立销售关系时,公司也加强了客户信用审批的内部控制程序,重点关注客户的信用度,以避免今后发生此类事件。

预计2026年产能翻倍至50.5GWh

“尽管我们于往绩记录期间处于净亏损状态,但我们认为我们的业务可持续发展,并有充足的流动资金来源支持我们的持续运营和增长。”按照正力新能招股书的解释,该公司预期持续开发多技术路径产品;拓展优质客户群和多元化的海外业务扩张前景;加强产开发、制造和原材料采购的成本控制;预期形成规模经济效益及合营企业贡献增加。

不过,目前,正力新能的规模效应还未达预期。该公司称,其未来增长和盈利能力取决于扩大产能以迎合持续增长的市场需求的能力。截至最后实际可行日期,该公司仍在积极扩大产能,目前的规模尚未达到最佳规模经济效益。“不断扩大的产能需要大量及持续的资本化支出,这将导致大量的折旧和摊销,从而推高我们的单位产品成本。”

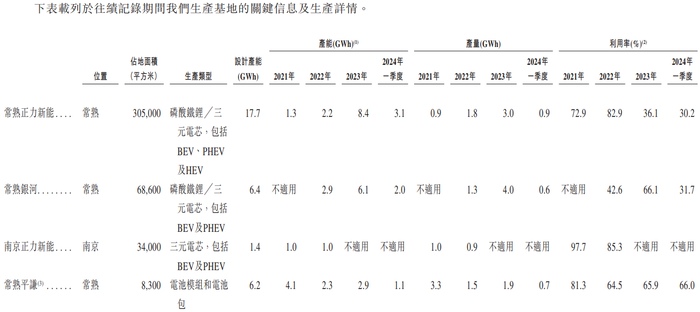

截至2024年3月31日,正力新能旗下电芯产品的设计总产能为25.5GWh,包括常熟正力新能、常熟银河及南京正力新能的设计产能。2021年至2023年及2024年前3月,公司总产能(包括电芯、模块及电池包)分别达到6.4GWh、8.5GWh、17.3GWh及6.1GWh。该公司预计到2026年其产能将增加至50.5GWh。

招股书显示,该公司计划在江苏省常熟市建设新的生产基地。新的生产基地占地面积约52.5万平方米,拟用于拓展研发项目及用作员工宿舍。新的生产基地预计分两期建设:一期建设3条PHEV电池产品生产线,总产能10.0GWh,计划2024年10月动工,于2025年10月完工;二期建设4条生产线,总产能15GWh,计划2025年12月动工,于2026年12月完工。目前,新生产基地已完成可行性研究,正在进行总平面图规划设计工作。

正力新能拟进一步开发覆盖更多陆海空互联全场景应用的全场景产品组合,拟改善产品结构,致力于销售毛利较高的产品。据介绍:

- 在动力电池方面,截至最后实际可行日期,该公司已获得36个定点项目,涵盖24个产品类型,其中包括14个PHEV电池产品;公司预计,2024年及2025年将有超过20个项目定点进入量产和交付阶段,其中12个涉及PHEV车型。

- 同时,乘着低空应用场景的产业和政策东风,该公司正积极与国内外多家eVTOL公司合作进行航空电池测试,并已开始向部分国际知名客户小规模销售样品。

- 此外,该公司已与德业股份等船舶储能电池产品的潜在客户建立联系与合作,并已与一家新加坡客户建立合作关系。

“我们计划积极扩大我们各种产品的海外客户群。”正力新能指出,公司计划通过与海外主机厂建立直销关系,或与国内主机厂就出口汽车开展合作,进一步探索其他海外机会,扩大我们的全球客户群。据其透露,该公司已与上汽通用五菱建立合作关系,其电池产品已安装在出口到印度和印度尼西亚的车辆上;公司还被一家国内造车新势力选中,为其一款出口车型提供电池;并与位于德国的一家公司完成了极片供应的业务合作。

招股书显示,正力新能计划将此次港股IPO募资用于产能扩张及建设智能制造设施及柔性生产线,探索高倍率长寿命钠离子动力电池、超高镍多元材料及新型硅碳材料、复合三元及复合磷酸盐体系等各种新型电池电化学体系及先进材料,优化新一代智能制造能力以提升制造效率及产品质量,开发用于低空经济场景及有关行业的高功率电芯及电池系统,深化半固态电池和全固态电池产品及技术的开发及高能量密度超级快充电池产品及技术开发等。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号