今天上午,沪指继续下探迭创阶段新低,关键时刻还是银行站了出来!

以行业顶流银行ETF(512800)为例,10时一过,银行ETF(512800)掉头向上,场内价格一度涨近0.9%;午后创业板指开启反弹,银行也没有掉队,银行ETF(512800)全天收涨0.66%。

板块个股方面,国有四大行带头,超30只银行股飘红,截至收盘,中行、建行均涨超2%,农行、工行涨超1%,此外涨逾3%,、、等城农商行涨幅居前。

8月末以来银行板块显著波动,截至昨日(9月9日)收盘,银行ETF(512800)跟踪的中证银行指数自8月27日高点以来累计下跌了9.2%。究其原因,主要系房贷利率再下调及转按揭政策传闻对银行基本面预期的扰动,叠加今年以来银行板块涨幅迅猛,短期负面情绪冲击较强。

注:中证银行指数近5个完整年度涨跌幅为:2023年,-7.27%;2022年,-8.78%;2021年,-4.41%;2020年,-4.23%;2019年,22.65%。指数过往业绩不预示未来表现。

站在当下,负面扰动影响如何?年内银行强势上涨逻辑是否发生了根本变化?

政策预期上,9月5日,国新办举办“推动高质量发展”系列主题新闻发布会,央行作出最新表态,年初降准的政策效果还在持续显现,目前金融机构的平均法定存款准备金率大约为7%,降准仍有一定的空间。而受银行存款向资管产品分流的速度、银行净息差收窄的幅度等因素影响,存贷款利率进一步下行还面临一定的约束。

此外,已有多家机构发布测算数据,即使房贷利率再下调,对银行息差影响有限,且现阶段转按揭可能性不高。如测算数据显示,即使存量按揭贷款利率下调50BP,静态利润增幅影响6.4%,考虑到对提前还款和不良生成的动态影响,实际动态影响要更小。

也表示,虽然存量按揭利率的调整对银行息差可能形成影响,但考虑负债成本大概率同步调整,即存款利率下调,预计对于息差的总体影响是中性的。

值得一提的是,年初以来银行板块的强势上涨行情其实与银行业绩关系不大,核心驱动是以市场低风险偏好资金对高确定性资产的配置逻辑,在资产荒背景下,上述逻辑或不会发生变化,适度调整有望带来配置机会。

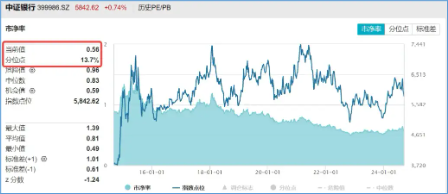

截至今日收盘,银行ETF(512800)跟踪的最新市净率PB仅0.56倍,位于近10年13.7%分位点的历史低位。与此同时,中证银行指数股息率为5.5%,较无风险利率水平(10年期国债收益率)2.13%显著溢价超3个百分点,配置性价比依旧突出。

股息铸就价值!看好银行板块配置性价比的投资者可以关注银行ETF(512800)。银行ETF(512800)被动跟踪中证银行指数,成份股囊括A股42家上市银行,近三成仓位布局、、等国有大行,捕捉“高股息”主题机会;约七成仓位聚焦、、江苏银行等高成长性股份行、城商行、农商行,是跟踪银行板块整体行情的高效投资工具。

数据来源:沪深交易所、Wind、华宝基金等。

风险提示:银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号