来源:市值风云

如果知道我会死在哪里,那我将永远不去那个地方!

扪心自问:这两年你在股市赚到钱了吗?

一个段子——截至8月27日收盘,个股今年中位数跌幅约29%,没跌到30%的已经是人才,只跌20%的是初级人才,跌10%的是中高级人才,平或收红的是高端操作人才。

虽说夸是夸张了些,但也能说明一些问题。

八成主动权益亏损,平均亏9%

风云君统计了下规模在5亿以上,二季度末股票仓位在50%以上的主动权益型基金今年来的表现,它们平均亏损幅度约9%,看起来好像还可以?

主动权益型基金包括,东财基金三级分类中的偏股混合型、灵活配置型以及普通股票型基金,仅统计A类份额。

不过,这些基金业绩分化相当明显,1467只基金中,仅有276只为盈利状态,占比不到20%,也就是说8成基金是亏损的。

这意味着,大部分基民今年来都是亏钱的,只是亏多亏少的区别。

下表为今年最能赚的基金。大多数基金是重仓公用事业、有色金属、银行、煤炭等具备高股息特色的板块,比较契合今年前三季度市场行情风格。

表格中没多少“老熟人”,姜诚算是一个,咱们之前对他也有过详细研究。

(制表:市值风云APP;来源:Choice数据)

而更有意思的是,在最能亏的基金前十列表中,出现了不少当初的老面孔,看着曾经的“王者”一个个变成了“青铜”,不得不感叹万物皆有周期!

(制表:市值风云APP;来源:Choice数据)

注:全文数据截至2024年8月30日。

忆往昔“三无”基金经理,如今业绩全市场倒数

最能亏的那一批基金中,最离谱的要数华商智能生活灵活配置混合A(001822.OF,以下简称“华商智能生活”),今年亏损近-40%。当前该基金合并规模12.6亿,基金经理为华商基金的高兵。

高兵算是一个市场老兵,基金管理经验快9年了。但从他的在管产品和历史产品表现来看,真的是股民看了会沉默,基民看了会落泪。

高兵任职回报收正的产品屈指可数,一半以上的基金任职回报处于市场最末端,而且年化波动整体都高于同类水平。

(来源:Choice数据)

如今的高兵虽然市场辨识度不高,但他也一度因为亮眼业绩获得市场关注,还曾因“无框架、无理念、无风格”的投资理念被市场热议。

他曾表示,不想用任何框架和理念束缚自己,什么能涨买什么,什么涨的快买什么,一切为了给产品净值服务。

2020-2022年,高兵旗下基金业绩(规模加权)整体排名市场靠前,2022年底他的管理规模来到119亿,正式成为百亿基金经理俱乐部的一员。

但近两年来,高兵的业绩表现直接滑至市场倒数!与之俱来的是,他的在管规模也掉至当前的18亿,巅峰与谷底的转换只花了不到两年时间。

(来源:Choice数据)

从具体持仓来看,华商智能生活今年一季度持仓中的多只计算机、医药等个股表现不佳,拖累了基金净值。

二季度高兵基本将重仓股都换了一遍,调仓的个股Q2表现也很不错,但华商智能生活二季度却跌近20%,这意味着高兵有追涨嫌疑。

(来源:Wind)

不过这种情况也不是第一次了。去年上半年计算机大热的时候,高兵就追高调入了一堆计算机个股,随后换来的是一地鸡毛。

(来源:Choice数据)

业绩的拉胯带来的自然是净值的下跌和基民的赎回。华商智能生活从最高的近40亿规模降至当下的12.3亿,缩水近70%,但期间仅三成基民选择赎回。

(来源:Choice数据)

有意思的是,华商智能生活自2021年底以来就被机构狂买,一直到2022年底达到巅峰,此后机构占比基本在80%上下徘徊。而自2022年底至今,华商智能生活跌近60%,意味着很多机构也被闷杀在里面。

另外需要注意的是,这只基金存在单一机构持有比例超过20%的情形,一旦发生巨额赎回可能对基金净值造成影响。

(来源:Choice数据)

谈“小”色变的市场,“翻车”的量化基金

今年亏损幅度第二的是周博洋管理的金元顺安优质精选灵活配置混合A(620007.OF,以下简称“优质精选”),今年来跌幅-38.4%。

这本是一只迷你基金,去年6月底规模仅0.63亿,随后半年时间里狂增至近25亿,吸金效应明显。

(来源:Choice数据)

规模骤升的原因在于,去年三季度来,优质精选逐渐呈现出与市场“神基”金元顺安元启灵活配置(004685.OF,以下简称“元启”)近乎一致的走势。

元启业绩虽好但一直处于暂停申购状态,投资者只能看不能买,而优质精选与元启所属同一基金公司,所以优质精选也被当做元启平替,被市场资金大幅买入。

周博洋的策略是“量化+主观”,从持仓来看,也是市场主流的“小盘+分散”风格,但不幸的是这一风格在今年翻车了。

据Choice数据显示,今年来市场主流的量化基金大多亏损且遭大额赎回,马芳的多只量化基金被大额赎回,周博洋管理的优质精选份额缩水近60%。

(来源:Choice数据,部分今年赎回居前的量化产品)

在过去几年中小盘股当道的行情里,量化基金出尽了风头,但在今年这样一个以“大”为美,谈“小”色变的市场里,市场资金更偏大盘优质标的,依附中小盘的量化基金也被连续暴击,导致策略开始失灵。

先前风云君对比了部分量化基金在今年两波中小盘中的表现,发现一些量化基金或已开始改变策略。投资中,顺势而为是非常重要的一种理念。

曾经的冠、亚军,正在跌入“谷底”

另外,陆彬管理的产品也赫然出现在今年最能亏的前十列表,要知道他可是汇丰晋信的“头牌”和投资总监。

与丘栋荣类似的是,陆彬的策略框架也是PB-ROE,这不是巧合,因为他俩都出自汇丰晋信,而且陆彬曾表示丘栋荣对他的投资理念影响很大。

不过,与丘栋荣相比较而言,陆彬的产品缺少一种“稳健感”,牛市中的他风光无限,凭借优良业绩跻身市场前列,还一度获得股基冠军;但熊市中的他被无情打脸,业绩大幅亏损,市场排名垫底。

(来源:Choice数据)

陆彬对新能源很执着,把这一板块作为“底仓式”配置,此外持仓中还有不少计算机个股,而这些板块的拉胯使得汇丰晋信智造先锋股票A(001643.OF)今年跌幅达-32.8%。

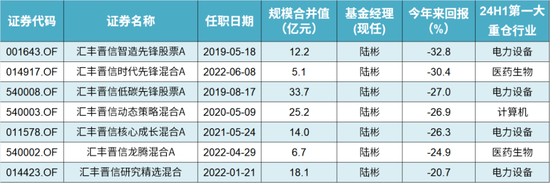

实际上,不止该基金跌幅惨烈,陆彬旗下的7只基金今年来跌幅均在20%以上,平均跌幅-27%,这些产品第一大重仓行业都是市场不待见的新能源、医药、计算机。

(制表:市值风云APP;来源:Choice数据)

作为汇丰晋信的权益核心灵魂人物,陆彬的管理规模已从2022年中期的339亿“膝盖斩”至当前的115亿,规模缩水超200亿。

(来源:Choice数据)

另外,周思越管理的东方主题精选混合(400032.OF)也榜上有名,亏损幅度达-31.8%。

去年周思越管理的东方区域发展混合(001614.OF)一年内切换了三条赛道,最终以55%的收益获得市场年度业绩亚军,一时名声大噪,只不过好景不长,今年就栽了大跟头。

周思越的思路是“行业轮动”,但与市场主流基金经理不同的是,他的轮动是建立在对技术分析的研究上,最看重的是成交量和K线,再结合MACD、KDJ等常见指标。

在风云君看来,这种投资框架下“赌”的成分很大,万一赌对了确实可能名利双收,比如去年这种,万一赌错了,那就是另一个悲伤故事了。

周思越是在2021年底开始管理东方区域发展混合,2022年该基金亏损超42%,处市场末流水平;去年虽以55%一雪前耻,但今年来又亏损近30%,再次滑坡至末位。这样大开大合的风格,确实很难说不是在“赌”。

(来源:Choice数据)

简单来看,现在深陷泥潭的基金和基金经理们,不少有着光鲜亮丽的过去。这也告诉我们,对于短期业绩暴涨的基金,咱们更应该保持一份理性,切勿太过上头。

资本市场就是这样,有时我们的成功可能只是刚好迎合了这个时代的β,而非自身的α,所以当你再次套用过往的所谓“成功”经验下重注时,可能会摔得很惨!

对个人而言,风云君认为,在资金量小的时候尽量去试错、反思、完善自己的投资策略,最终目的只为在这个刀光剑影的资本市场中蹚出一条道,一条持续稳定盈利的投资之道,而非一昧追求短期高收益。

对基金经理而言亦是如此,要想在资本市场上长期生存下去,唯有秉承着对基民钱财负责的态度,持续打磨自己的投资框架,努力为基民赚取合理的收益,做到无愧于心!

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号