界面新闻记者 |

近日,港交所官网披露,活力集团控股有限公司(简称“活力集团”)提交的主板上市申请材料已获受理。至此,这家前新三板公司正式冲刺港股IPO。

活力集团前身是深圳活力天汇科技股份有限公司,简称“活力天汇”,曾于2017年9月11日在新三板挂牌;考虑到于新三板的买卖活动、股份流动性及品牌知名度可能无法符合预期,该公司于2021年2月18日摘牌。公司原计划申请上交所科创板IPO上市,曾与申万宏源证券订立辅导协议,并于2019年5月向深圳证监局提交上市辅导备案。

活力集团表示,考虑到其长期业务发展计划及进一步扩张的融资需求,公司于2021年7月自愿决定不再继续进行A股上市申请,并寻求在香港上市。公司称,其2023年收入超过5亿港元,预计市值超过上市规则第8.05(3)条规定的40亿港元。

市场份额仅1.2%,远低于第一名的31.6%

作为综合出行平台,活力集团分别于2009年、于2012年推出航班管家、高铁管家这两大拳头产品;公司从一家纯粹旅行信息提供商发展成为一个综合出行平台,为用户提供出行前、出行中、出行后的一站式旅游相关服务。

据弗若斯特沙利文,该公司2023年总交易额为308亿元,在中国一站式综合出行平台中位居第二,当年公司市场份额约1.2%,而排名第一的同行市场份额高达31.6%,排名在活力集团之后的同行公司市场份额为0.2%。

具体看来,2021年至2023年及截至2024年6月30日止六个月,活力集团出售的机票数量分别约为1440万张、1180万张、2210万张及1420万张;机票GMV分别约为98亿元、89亿元、183亿元及110亿元。截至2024年6月30日,该公司的机票供货商包括超过440家国内及国际航空公司及超过190家机票代理机构,覆盖中国超过7400条国内航线及超过250个机场以及中国境外超过57000条航线及超过4500个机场。

根据弗若斯特沙利文的资料,按2023年在线机票预订产生的总交易额计,活力集团是中国第五大第三方平台,其市场份额约1.5%;而排在该公司前面的四个同行市场份额分别是26.8%、8.7%、5.5%、1.9%。

另外,2021年至2023年及截至2024年6月30日止六个月,活力集团出售的火车票数量分别约为7850万张、3850万张、8930万张及4740万张,合共产生火车票GMV分别约95亿元、49亿元、123亿元及60亿元。于2023年,按GMV计算,中国前五大第三方平台约占在线火车票预订市场的25.6%,其中该公司以市场份额2.2%排名第三,排在其前面的同行市场份额分别是17.8%、2.3%。

活力集团称,公司是首个获得中国航空业权威数据来源官方授权的出行平台。截至2024年6月30日,公司的服务遍及逾220个国家和地区逾5000个机场,包括逾3000个国内火车站及为逾40万家酒店提供预订选择;所有平台的注册用户累计超过1.74亿人。截至最后实际可行日期,该公司数据及技术服务覆盖出行、旅游、酒店、保险及物流等逾150家公司。

不过,活力集团称,公司非常依赖上游航班数据供货商的官方数据授权以为用户提供服务。该公司与中国一家航空业权威数据来源订立数据授权协议,并预计在现有期限届满后续签协议,其与该供货商订立的协议为期一年,并允许在通知后终止。“如果该供货商终止合约,或在现有期限到期时拒绝续签,我们可能无法以商业上可行的方式物色提供航班信息的替代途径,在这情况下,将会对我们的业务、财务状况及经营业绩造成重大不利影响。”

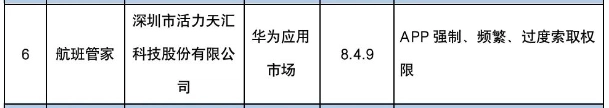

需要指出的是,活力集团旗下两大拳头产品航班管家、高铁管家曾因侵害用户权益行为遭工信部通报。界面新闻获悉,工信部曾于2023年3月通报,航班管家(应用版本:8.4.9)所涉问题为“APP强制、频繁、过度索取权限”。

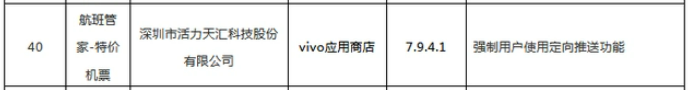

另外,工信部曾于2020年12月发布2020年第六批关于侵害用户权益行为的APP通报,航班管家、高铁管家所涉问题均为“强制用户使用定向推送功能”。

报告期内曾连亏两年,8年融资近12亿元

活力集团收入主要来自旅行相关服务,包括交通票务、企业差旅管理、网约车、住宿预订及其他旅行相关服务。

2021年至2023年及2024年上半年,该公司实现收入分别是3.44亿元、2.8亿元、5.02亿元及2.81亿元,期内利润分别是-3.58亿元、-75.8万元、5930.9万元、3171.2万元。报告期内,该公司的毛利率分别为49.8%、47.1%、56.8%、58.6%。

活力集团客户包括付费用户、TSP及需要旅游、营销或技术服务的企业客户。报告期内,该公司五大客户的应占收入分别为5440万元、8460万元、8980万元及6330万元,分别占总收入的15.9%、30.2%、18%及22.5%;其中,公司最大客户应占收入分别为1700万元、3810万元、3090万元及2550万元,分别占总收入的5%、13.6%、6.2%及9.1%。

活力集团指出,公司处于高度竞争行业且拟继续产生大量广告及营销开支,并利用其他资源维持及增加品牌认可度。2021年至2023年及2024年上半年,该公司销售及营销开支分别是9451.3万元、4409.8万元、1.16亿元、6264.9万元,分别占收入比例的27.5%、15.7%、23.1%、22.3%。

报告期内,该公司的销售成本分别是1.73亿元、1.48亿元、2.17亿元及1.16亿元,分别占当期收入比例的50.2%、52.9%、43.2%、41.4%;一般及行政开支分别是2.88亿元、2779.7万元、3907.7万元、2718.4万元,分别占收入比例的83.8%、9.9%、7.8%、9.7%;研发开支分别是1.44亿元、5920.2万元、7131.3万元、3792.1万元,分别占收入比例的42%、21.1%、14.2%、13.5%。

另据关注,2021年至2023年及截至2024年6月30日止六个月,活力集团的总负债分别是2.16亿元、2.23亿元、2.82亿元、4.41亿元,其中流动负债总额分别是2.1亿元、2.19亿元、2.71亿元、4.33亿元;期末现金及现金等价物分别是2.88亿元、2.84亿元、2.69亿元、4.81亿元。

报告期内,公司融资活动所得/(所用)现金净额分别是9252.4万元、-3168.9万元、-214.5万元、1.01亿元,经营活动(所用)/所得现金净额分别是-2565万元、201.5万元、1764.8万元、8687.9万元。

活力集团解释称,公司于2021年录得经营现金流出2565万元;鉴于过往现金需求及疫情后的快速增长,公司日后可能需要额外的现金资源用于业务扩张、营销计划、技术投资或可能决定进行的其他投资。倘该等资源不足以满足其现金需求,公司或会寻求获得信贷融资或出售额外的股本或债务证券。“出售额外的股本证券可能导致现有股东被摊薄。产生债务将导致偿债责任增加,并可能导致产生经营性及融资性契诺,从而限制营运。目前尚不清楚是否能够以可接受的金额或条款获得融资,或者根本无法获得。”

活力集团自2016年完成六轮融资,曾先后获得民航基金、大鹏航旅、陕西纾困基金、Fontus SPC、华兴资本、华盖创投、山东高速、华金资本(000532.SZ)等投资,合计增资额约12亿元。招股书显示,活力集团共同创办人执行董事、董事会主席兼首席执行官王江控制行使公司合共约35.15%的投票权。

针对此次港股IPO融资目的,活力集团表示,拟将用于增强研发能力且在业务营运中扩大AI的应用;布局海外业务,包括与海外市场的当地服务供应商合作、打造海外产品;并进一步投资于销售及营销工作等。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号