界面新闻记者 |

斥资34亿元并购,4亿元卖出。7年前踩雷一起并购案,一度将康尼机电(603111.SH)拖入泥潭,如今,这家上市公司赢得了原并购标的17名股东的诉讼案。

11月5日晚康尼机电公告,公司于11月4日收到江苏省高级人民法院下达的深圳市泓锦文并购基金合伙企业(下称“泓锦文基金”)《民事判决书》,本次判决为终审判决。

作为原并购标的的原股东方,泓锦文基金于本判决发生法律效力之日起十五日内将其所持2562万股康尼机电股票返还给康尼机电,并配合办理过户手续。如泓锦文基金未能足额返还前述股票,对于未能返还部分,泓锦文基金应按本判决发生法律效力之日前一交易日的收盘价(不超过14.86元/股)赔偿康尼机电股票损失。

同时,泓锦文基金于本判决发生法律效力之日起十五日内赔偿康尼机电7325万元。

截至11月5日午盘,康尼机电股价微涨0.97%,报6.22元/股,市值为56亿元。

康尼机电成立于2000年,于2014年上市,主营业务系轨道交通业务,汽车零部件业务,公司注册地在南京,股权较分散、无实际控制人,第一大股东为南京工程学院资产经营有限责任公司。

2016年康尼机电欲在主业基础外,寻求第二增长虚线,将目光放在了消费电子领域。2016年以发行股份和支付现金的方式并购龙昕科技,以期实现“轨道交通+消费电子”双主业经营。

2017年10月,康尼机电完成了此次重大资产重组,最终以34亿元的对价并购龙昕科技100%股权,彼时,龙昕科技净资产约为8.97亿元。这形成了巨额商誉,仅商誉就达22.71亿元,占其2017年总资产的31.08%。

彼时,龙昕科技还做出较高的业绩承诺。

2015年和2016年龙昕科技净利润分别约为1.39亿元和1.80亿元,增长率达到29.58%。2017-2019年该标的承诺的净利润分别达到2.38亿元、3.08亿元和3.8766亿元,即需以接近30%的速度连续增长三年。

2017年年报时,龙昕科技实际净利润约为2.41亿元,业绩承诺完成率为101.42%,精准完成业绩承诺。

此后该起并购曝出惊天大雷。

先是,康尼机电正式进驻龙昕科技后,在进行财务清理之际,发现一笔3亿余元的现金存单被龙昕科技原法定代表人廖良茂质押,而廖良茂在并购审计中隐瞒了这一事实。2017年12月,康尼机电披露了这一消息,康尼机电股价随即大跌,数月之内股价从16余元降至3元多。

随后,康尼机电发现龙昕科技原董事长存在股份冻结、违规担保的行为。2018年6月康尼机电主动公告爆出这一大雷。

此后,龙昕科技被发现存在系统性财务造假行为。2015年至2017年,龙昕科技通过虚开增值税发票或未开票即确认收入的方式,通过客户欧朋达科技(深圳)有限公司等11家公司,在正常业务基础上累计虚增收入高达9亿元(2015年至2017年6月累计虚增收入5.47亿元)。

根据处罚书披露,扣除虚增利润后,龙昕科技2015-2017年净利润仅约为0.84亿元、0.62亿元、0.68亿元。

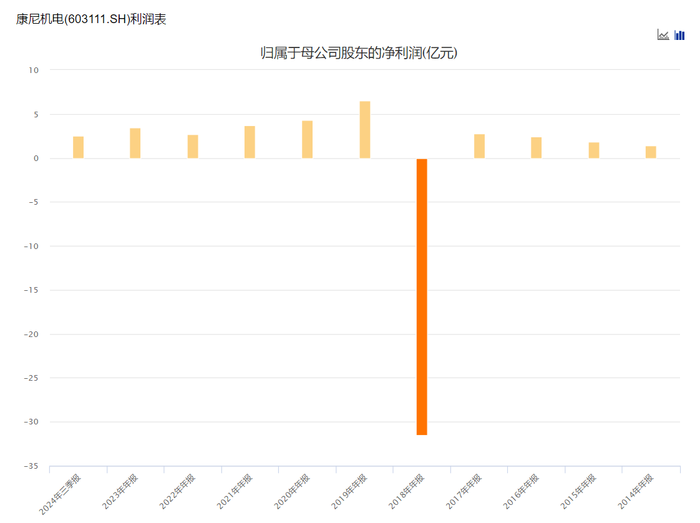

这场并购,让康尼机电2018年净利润大亏31.5亿元。

2019年康尼机电求助于纾困基金,将斥资34亿元买入的龙昕科技以4亿元出售剥离。2017年并购2019年卖出,不到三年时间康尼机电损失了约30亿元。

2019年6月26日,康尼机电公告,为了解决公司因并购龙昕科技产生的危机,公司拟向南京紫金观萃民营企业纾困发展基金合伙企业(下称“纾困发展基金”)出售龙昕科技100%股权,交易对价为4亿元。

此后,该只标的又转入了合肥天通名下。2020年2月15日,康尼机电公告,依据纾困发展基金与合肥天通签署的《股权转让协议》,纾困发展基金已于2019年12月20日完成龙昕科技100%股权转让给合肥天通的工商变更登记手续,于2020年2月10日收到合肥天通支付的转让价款,并于近日完成了相关交接手续,并于近日完成了相关交接手续,其不再持有龙昕科技股权。

在这场并购中,监管层迅速介入。

2017年12月4日,公司完成对龙昕科技的并购后,发现廖良茂在股权交割前存在违规担保等情形,遂向南京市公安局以合同诈骗报案,南京市人民检察院就廖良茂涉嫌合同诈骗提起公诉。

2022年4月,江苏高院终审判决廖良茂犯合同诈骗罪,判处无期徒刑,责令廖良茂退出犯罪所得19.33亿元,发还康尼机电。

而在2018年康尼机电也收到证监会的立案调查。在此次并购前,该公司股价在2017年一路上涨,最高涨至超16元/股,历经此次并购大雷,股价一路下行,约2万股民遭受损失。

在业绩上,康尼机电2024年前三季度营收约26.94亿元,同比增加15.88%;归属于上市公司股东的净利润约2.48亿元,同比增加31.46%。

一位投行人士对界面新闻表示:康尼机电的并购踩雷案值得警惕。尤其是当前资本市场掀起了并购热潮,不少上市公司发起并购。

Wind数据显示,9月24日以来,已有27家上市公司披露重大重组信息。同时,116家上市公司更新重大重组进展。

11月1日,上交所发布《并购重组典型案例汇编》,整理了近年来沪市比较有代表性的30个并购重组案例。此次《并购重组典型案例汇编》选取了“内幕交易防控不当”“标的公司财务造假”“蹭热点式重组炒作股价”“盲目跨界标的失控”等4种负面类型对应的12个案例。

上交所指出,在强本强基、严监严管的主线下,对明显违规违法的行为,监管仍然会保持一以贯之的态度,切实保护好广大投资者利益,维护资本市场“三公”原则。对于跨界并购,结合上市公司规范运作情况,实事求是区分交易性质、交易目的等,判断交易风险,严把注入资产质量关,谨防盲目跨界、“忽悠式”重组。对屯壳炒壳、玩概念、忽悠式重组、盲目跨界等交易始终从严监管,打击各类市场乱象。

前述投行人士对界面新闻表示:今年以来,监管层推出了一系列有利政策,有力地推动了并购重组市场的活跃,近期半导体、动力电池、新材料、生物医药、人工智能领域都发生了不少并购项目,这有利于我国在新兴行业的做强做大,但需注意的是严监管仍是并购市场的主旋律。