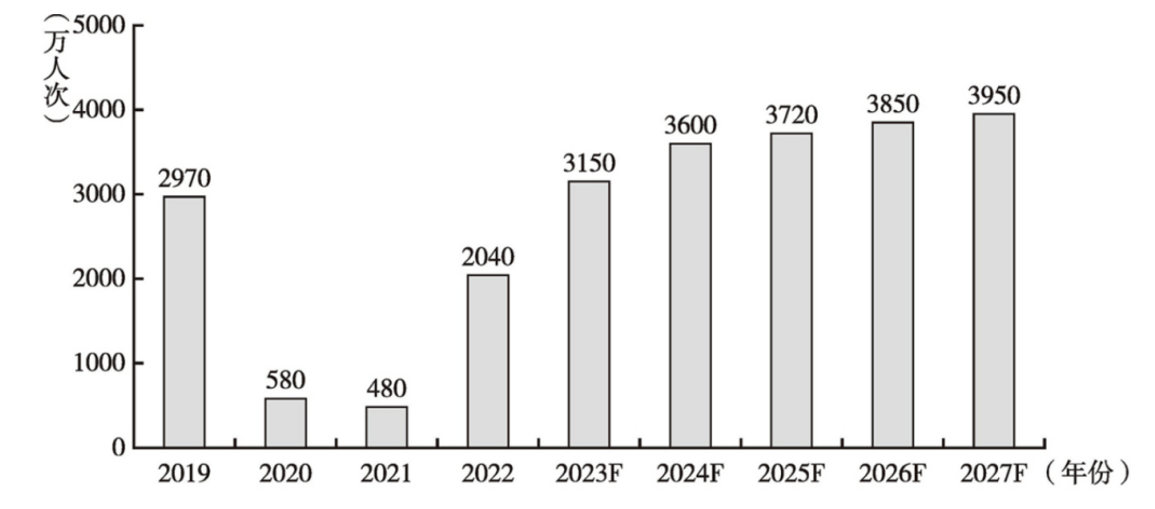

近年来,随着疫情的结束和全球经济的复苏,国民压抑的出游需求得到了大幅的释放,而作为一种新的出境旅游方式,邮轮旅游市场表现也是异常火爆。根据《邮轮绿皮书:中国邮轮产业发展报告(2023)》的数据显示,2022-2028年,全球邮轮运力预计将增长19%,达到74.6万个标准床位;预计到2027年,邮轮游客数量将达到3950万人次。邮轮旅游市场恢复速度快于全球出境旅游市场复苏速度,且年轻人将是邮轮市场的消费主力。2022年底开展的一项意向调查结果显示,85%曾搭乘过邮轮的游客有意愿再次搭乘邮轮,高于2019年同期。而另据国际邮轮协会预计,2024年将有约3600万人次乘坐邮轮,高于2023年的3150万人次(图1)。

图1 2019-2027年全球邮轮市场游客数量

来源:中国邮轮绿皮书 邮轮产业发展报告(2023),第5页。

一、现状:本土邮轮多选择在国外注册

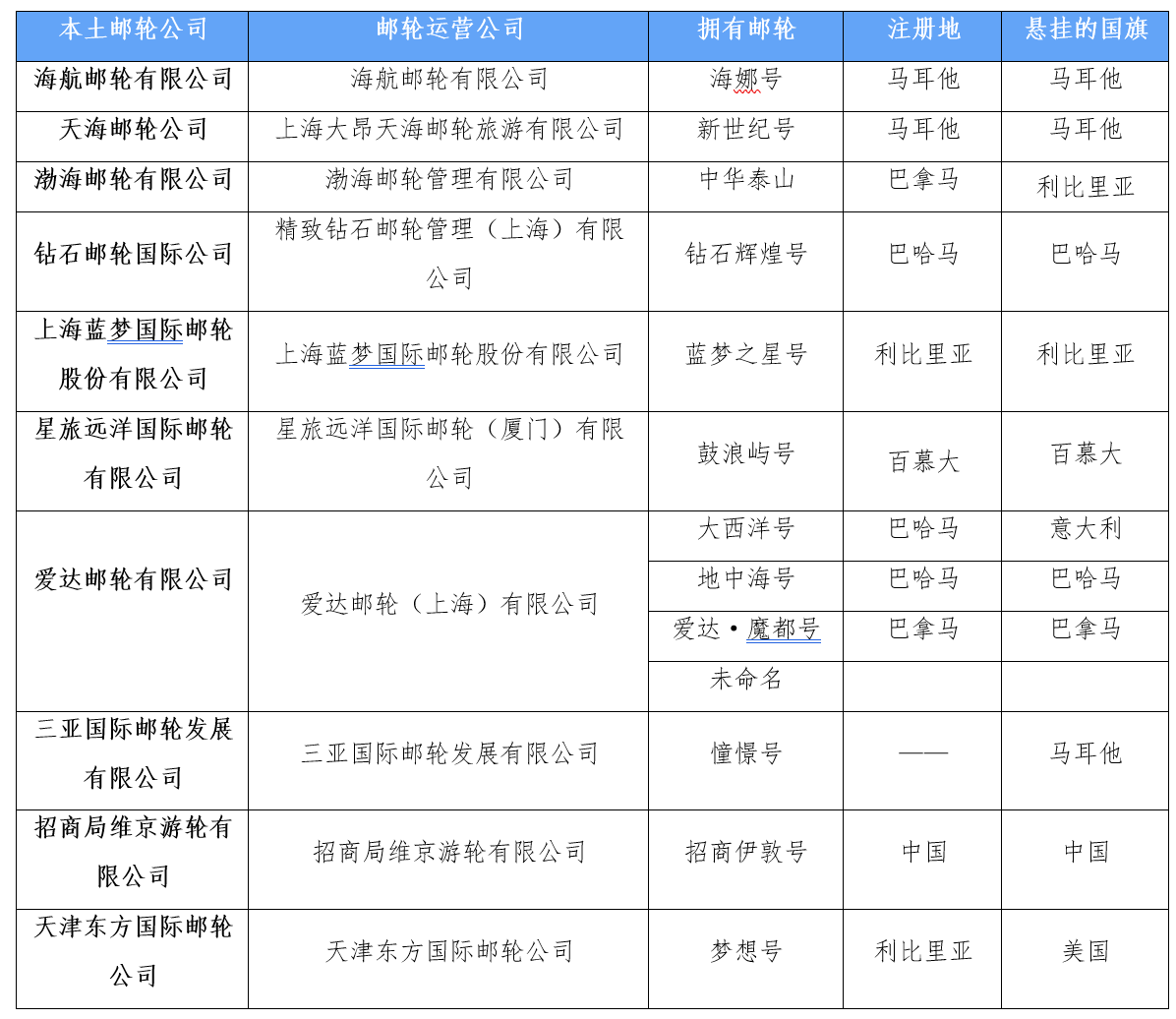

从中国邮轮产业发展的历程来看,中国邮轮产业早期以“货运”业务模式为主,近年来,随着经济多元化的发展,逐渐转向“货运”+“客运”业务发展模式。当前,邮轮产业的业务开展模式也呈现出了多样化,主要表现为“邮轮+”的业务模式,如天海邮轮的“邮轮 + 旅行社”、海航旅业的“邮轮 + 航空”、中船邮轮科技有限公司的“邮轮 + 造船”、星旅远洋邮轮的“邮轮 + 航运”、三亚国际邮轮发展有限公司的“邮轮 + 港口建设”、山东港口的“邮轮 + 文旅 + 康养”等。与此同时,中国也诞生了一批本土邮轮企业,如表1所示。其中,本土邮轮企业拥有的邮轮中,绝大多数的邮轮注册地(办理船舶注册登记手续的具体地点,用于划分船舶的船籍和在公海所适用的法律)选择在国外注册,悬挂的国旗(通常情况下悬挂邮轮注册地国旗,但也有例外)也非五星红旗。如2024年1月正式交付的“爱达·魔都号”是中国首艘国产大型邮轮,具有显著的中国特色和自主知识产权。尽管这艘邮轮是在中国设计和建造的,但为了减少运营成本,它选择了巴拿马作为注册地,这一做法在邮轮行业中是十分常见的做法。

表1 中国本土邮轮公司发展情况

资料来源:中国邮轮绿皮书 邮轮产业发展报告(2023),第128页。注册地和悬挂的国旗由作者根据相关公开信息进行搜集整理。

二、原因:“中国籍”邮轮税费成本高于国外

为什么中国本土邮轮企业频频选择国外作为邮轮的注册地,究其原因在于“中国籍”邮轮的税费成本明显高于国外。

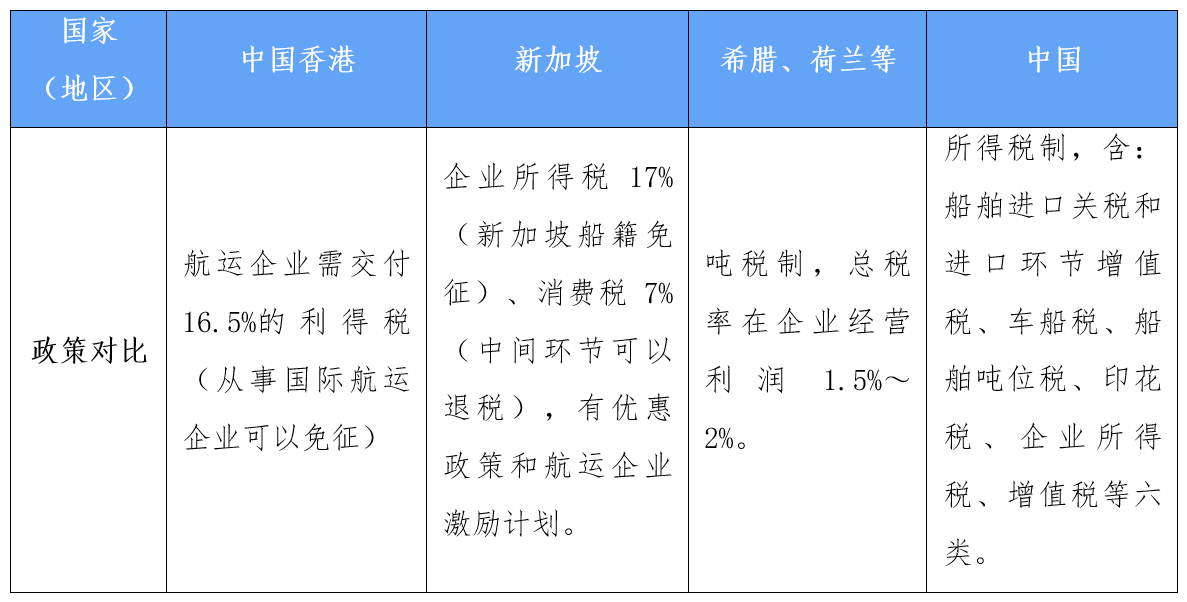

首先,从航运企业的税收成本来看,中国航运企业的税负成本主要有六个部分构成:①船舶进口关税和进口环节增值税。中国对于国外购置、建造船舶回国内登记注册,需要缴纳9%的关税和13%进口环节的增值税,这两项费用比重约占船价的1/4;②车船税。按照船舶净吨位缴纳车船税,该标准通常为每吨3~6元。③船舶吨位税。海关以船舶注册吨位为计税依据对进入境内港口的船舶征收。④印花税。根据国际航运企业签订的海上运输合同和租船合同,分别按照运输费用的5‰和租赁金额的1‰缴纳印花税。⑤企业所得税。航运企业按25%企业所得税税率缴纳企业所得税。⑥增值税及城市维护建设税和教育费附加。交通运输业和现代服务业税率在6%~13%不等,同时按增值税的10%缴纳城市维护建设税和教育费附加。而从其他国家(地区)的航运企业缴纳的税收制度来看(见表2),中国香港航运企业仅需缴付16.5%的利得税,新加坡按17%缴纳企业所得税、7%缴纳消费税,希腊和荷兰等国家则是用吨税制进行征税,总税率占企业经营利润的1.5%~2%。

表2 不同国家(地区)航运企业纳税税制比较

资料来源: 再谈“ 吨税制”改革

其次,从航运企业的费用成本来看,中国邮轮企业费用成本也要高于国外。中国邮轮母港的收费标准主要包括政府规费和码头企业收费两部分。根据对现有资料梳理,中国共有9类港口费,分别为货物港务费、港口设施保安费、引航(移泊)费、拖轮费、停泊费、围油栏使用费、港口作业包干费、库场使用费、船舶供应服务费和船舶污染物接收处理服务费。同等情况下,中国停靠综合收费比美国高出3—5倍、比欧洲高出2—3倍。有数据显示,注册地在中国的中国邮轮企业实际运营的税费成本占邮轮企业运营总费用的30%。

三、国际经验:荷兰、希腊的船舶“吨税制”为何税负低

船舶“吨税制”(Tonnage Duse)是针对船舶征收的一种特殊税收制度,通常作为企业所得税的替代税种。其特点在于可以较大程度降低船舶企业的税负水平,使得船舶企业的税负率保持在一个较低的水平,增加和保留本国航运业务的同时,确保国家财政收入的稳定。船舶“吨税制”主要分为荷兰模式和希腊模式。两种模式的船舶“吨税制”在税负计算上有着鲜明的特点。

1、荷兰模式

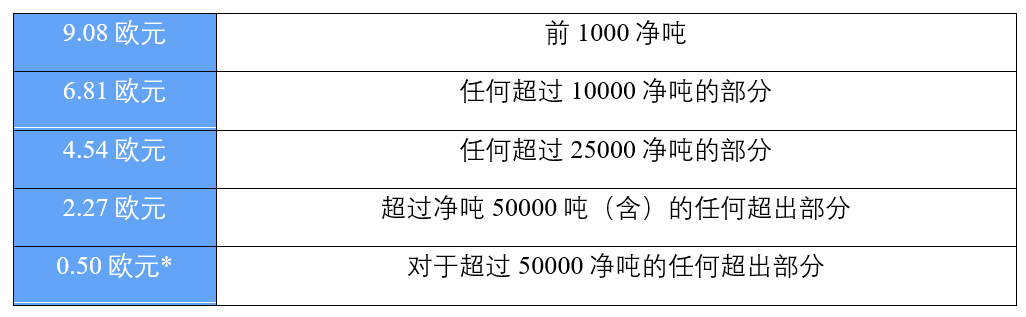

1996年,荷兰引入现代船舶吨税制。目前该模式已被比利时、保加利亚、丹麦、芬兰、法国、德国、印度、爱尔兰、意大利、日本、韩国、挪威、波兰、南非、西班牙、瑞典、英国和美国采用。荷兰船舶吨税主要是基于船舶的净吨位和核定的超额累退税率进行计算。第一步,按照船舶的净吨位,根据累退的吨位级距利润计算船舶的应税利润(见表3);第二步,按照应税利润,适用企业所得税(Corporate income tax)税率(见表4),或者对于个人企业主适用个人所得税税率,计算应纳船舶吨税税额。

如果船舶企业的活动仅限于航运,则应税利润的计算基于船舶的总净吨位,每1000净吨/天。不影响运营的中断,例如维护、修理或船舶由于不利的市场环境而停止服务的时期,不能扣除。

表3 每千净吨每日应税利润

注:对于净吨位超过50,000的船舶,每1000净吨每天0.50欧元的优惠费率将增加至每1000 净吨每天1.77欧元。除非船舶:2008年12月31日后首次注册,其利润根据荷兰吨位税确定,或在应用吨位利润计算之前的五年内悬挂非欧盟/欧洲经济区旗帜。

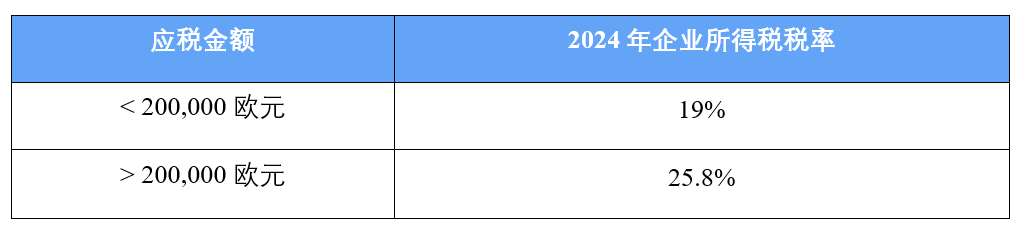

2024年荷兰企业所得税(“ CIT ”)税率如下:

表4 荷兰企业所得税税率

为了更加清楚地展示荷兰模式船舶“吨税”计算,列举一个例子进行说明。

某航运公司经营两艘船舶,Y船6000净吨,Z船20000净吨。Y 船的利润为每天9.08欧元(前1000净吨)+ 34.05欧元(5*超出部分的6.81欧元)或每年15742.45欧元。这笔金额的应缴船舶“吨税”为2991.06欧元(15742.45欧元的19%)。对于Z船,应税利润为每天9.08欧元 + 61.29欧元 + 45.40欧元,或每年42256.05 欧元。因此,应缴纳的船舶“吨税”为8028.65欧元(42256.05欧元的19%)。

荷兰模式船舶吨税与传统船舶吨税不同,后者通常是基于船舶的吨位直接征收,而荷兰模式船舶吨税更注重于通过税收机制调节航运企业的利润,以达到促进海运业发展的目的。此外,荷兰的税收体系相对稳定、透明且具有灵活性,拥有针对企业的多种税收优惠政策,这些政策成为吸引外国船舶企业赴荷兰投资的重要因素之一。

2、希腊模式

希腊模式,其早在1957年就推出了现代船舶吨税制。目前采取希腊模式船舶吨税的国家有三个:希腊、塞浦路斯、马耳他。希腊模式的船舶吨税计算方式,具有一定的独特性,主要体现在其与船舶吨位和船龄的关联上。第一步,按照总登记吨位,乘以对应吨位级距系数,计算应税总吨位;第二步,按照不同船龄分别对应的税率,计算应纳船舶吨税税额。对于海运的利润不再征收企业所得税和股息税。

为了进一步说明希腊模式船舶“吨税”计算,仍列举一个例子进行说明。

某希腊籍船舶的净吨位为50000吨,船龄为10年。假设船舶的吨位系数为0.06,船龄对应的税率为每年每吨1.5欧元,该希腊籍船舶应缴纳的船舶吨税为50000*0.06*1.5=4500欧元

此外,对于以下两种情形,适用吨位税豁免/减免,例如:

——在希腊造船厂建造、悬挂希腊国旗的船舶在前六年免税。

——对于在希腊/外国港口之间或仅在外国港口之间运营定期航线的船舶,可减少50%。

希腊是世界上第一个实行吨税制的国家,希腊模式的船舶吨税是一种基于船舶吨位的税收制度,旨在为希腊增加和保留航运业务,同时确保国家财政收入的稳定。希腊的船舶吨税制度不仅促进了希腊航运业的发展,还为国家财政提供了一种稳定的收入来源。这种税收制度的实施,使得希腊船东只需承担极低的税收负担,从而鼓励了航运业的发展。此外,希腊的船舶吨税制度还具有一次性计算的特性,不需要在每个纳税年度年底重新计算,保持了税收的稳定性,降低了业务的运作费用。

继希腊之后,荷兰和挪威于1996年引入吨位税,随后德国、英国等国家也相继实施了类似的税收制度。这些国家的实施经验表明,吨税制度不仅能够促进航运业的发展,还能够为国家财政提供稳定的收入来源。例如,德国在引入吨税后的20年内,商船队几乎增加了10倍,显示了吨税制度的有效性。

总的来说,希腊模式的船舶吨税制度通过其简单、稳定和低成本的特性,为希腊的航运业发展和国家财政收入做出了重要贡献。这种模式也为其他国家提供了一种有效的税收管理方式,促进了国际航运业的发展。

3、中国船舶吨税

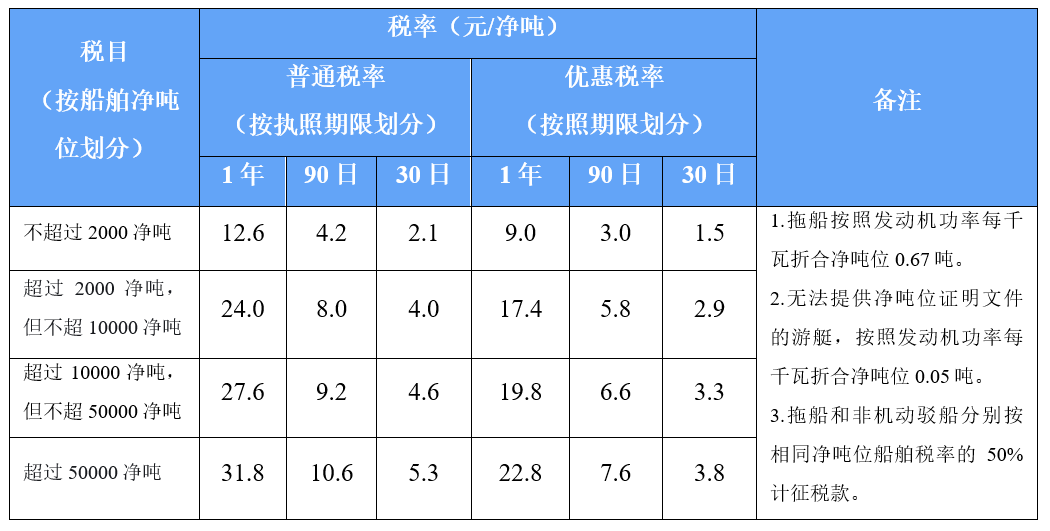

中国也有船舶吨税,中国船舶吨税,又名船舶吨位税,其计算比较简单,第一步,确定适用的税率种类,中国船舶吨位税设有普通税率和优惠税率两类,对于与中国签订了船舶税费最惠国待遇条款的条约或协定的国家,适用优惠税率。第二步,确定船舶吨位和申报纳税期所适用的税率额;第三步,根据中国船舶吨位税的税率表(见表5),计算应缴纳的船舶吨位税税额,应缴纳的船舶吨位税税额=船舶净吨位*适用税率(元/净吨)。

仍然通过一个例子来说明中国船舶吨位税计算。如一艘进入我国境内某口岸的希腊籍船舶(净吨位62000),船舶负责人申报纳税期90日。第一步,确定适用的税率种类,希腊与中国签订了最惠国协定,适用优惠税率;第二步,根据船舶净吨位和申报纳税期限,确定适用的税率为7.6元/净吨;第三步,计算应缴纳的船舶吨位税为471200元。

表5 中国船舶吨位税目、税率表

与荷兰模式和希腊模式的船舶吨税制进行比较,中国的船舶吨税税负是比较重的,外加上前文所述的增值税及城市维护建设税和教育费附加、企业所得税等税费,“中国籍”船舶税费成本高于国外。

四、降低中国邮轮企业税费成本的建议

降低中国邮轮企业的税费成本是推动中国邮轮产业发展、吸引邮轮企业来中国进行注册的重要途径。具体而言,建议从以下几方面进一步推进:

一是整理并精简邮轮税收的相关条款,减少重复征税以及不必要征税,减轻邮轮业的压力。从前文可知,中国航运企业承担了较重的税费成本,其中,就税收而言,承担了包括进口环节税收、增值税及城市维护建设税和教育费附加、车船税、船舶吨位税、印花税、企业所得税等6种税收;就收费而言,承担了货物港务费、港口设施保安费、引航(移泊)费、拖轮费、停泊费、围油栏使用费、港口作业包干费、库场使用费、船舶供应服务费和船舶污染物接收处理服务费共9类港口费,税费名目繁多,不乏重复收费的情况。如车船税和船舶吨位税均是以船舶净吨位为计税依据,税率设计也较为接近,存在重复征税的现象。某些港口也可能同时收取货物装卸费和货物港务费,而这两项费用在某种程度上可能存在一定的重叠性。因此,进一步清理船运企业税费性质,将重复性的征税(费)进行合并,减少重复征税以及不必要征税。

二是试点用现代船舶吨税替代船运企业缴纳的三项税收,进一步降低船运企业的税负。从前文的国际经验来看,许多国家采取了船舶吨税替代船舶企业缴纳的所得税,进而将船舶企业的税负控制在一个较低的水平,该制度采用也为各制度采纳国家航运业务发展提供了强有力的助推。虽然中国也有船舶吨税,但中国船舶吨税设计与国际上船舶吨税不同,中国的船舶吨税税负设计偏高。因此,从降低航运企业税负水平,提高航运企业国际竞争力来看,可以借鉴荷兰船舶吨税模式或希腊吨税模式,将中国现行车船税、船舶吨位税、企业所得税合并为船舶吨税,并参照荷兰船舶吨税模式设定每千净吨每日应税利润表,或参照希腊吨税模式设定船舶吨位系数表和船龄修正税率表,进而将船运企业的税负控制在一个较低的税负水平。

三是将邮轮产业进行多方定位,通过实施更大力度的税收优惠政策,大力发展与邮轮有关的服务业和旅游业,实现邮轮产业的多栖发展。一方面,以邮轮产业为跳板大力发展相关旅游业、服务业,如增加在船上的相关活动,多样化邮轮活动项目;另一方面,制定税收优惠政策,通过税收减免来促进相关方面的大力发展,如适当减少邮轮上的商铺租赁税负,减免增值税及城市维护建设税和教育费附加以降低游客在邮轮上进行消费的税负。此外,建议对来华造船厂建造、悬挂五星红旗的邮轮给予十年免税待遇。最后,加强与国家政府,自贸区,自贸港,国外相关产业(如跨国旅游)进行联动,整合配套的税收政策,确保邮轮业大力发展的同时仍方便管理,井然有序。

(作者熊惠君系上海立信会计金融学院财税与公共管理学院税收系讲师、上海财经大学税收学博士后)

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号